O. Delétoille, Expert-Comptable, Cabinet AdéquA

P. Jaudon-Champrenault, Avocat

Depuis 2012 les pharmaciens recourent à la SPF-PL (société de participations financières de professions libérales). Cette forme de société financière, ou holding, rencontre un vrai succès. Elle limite légitiment les frottement fiscaux et sociaux lors des transactions portant sur des titres de SEL (société d’exercice libéral) et facilite les rapprochements entre officinaux. C’est un outil technique offrant des opportunités, certes, mais dans un cadre assez strict. Aussi, la mise en œuvre d’une SPF-PL et son utilisation doivent être précautionneuses au risque de désillusions parfois dramatiques, dont quelques-unes sont présentées ici.

Installation en SEL ou reprise de titres de SEL : Les pièges de la SPF-PL commune

Dans la perspective de la constitution ou la reprise d’une SEL à plusieurs, faut-il interposer, ou non, une ou plusieurs SPF PL (une par associé) ? La réponse sera claire.

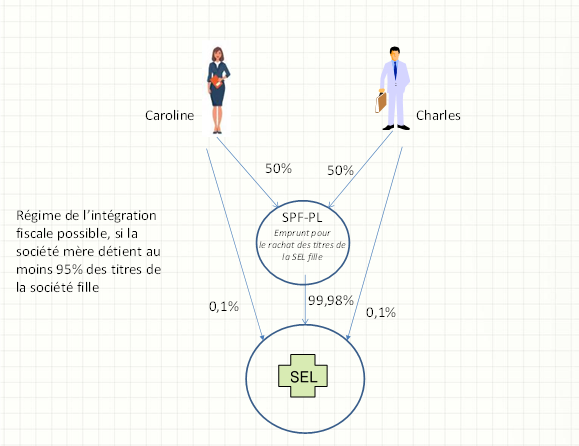

Au moment de la constitution ou l’acquisition de titres de SEL, les parties peuvent s’orienter vers la constitution d’une SPF PL « commune » associant plusieurs associés, en identifiant deux avantages : l’apparente simplicité administrative et l’opportunité de bénéficier du régime de l’intégration fiscale si la SEL fille est détenue au moins à 95 % par la SPF-PL (avec ce régime, la holding percevant des dividendes non taxables, elle pourra imputer ses charges déductibles, les intérêts des éventuels emprunts qu’elle a souscrit, sur les résultats de la fille. Si une année ces frais sont de 10 000 €, l’économie sera de 10 000 € x 26.5 % de taux d’IS, soit 2 650 €). Ici s’arrêtent les avantages de la SPF-PL commune, mais avec des inconvénients bien plus conséquents.

C’est au moment des séparations que se posent les vraies difficultés.

En effet, la sortie d’un associé peut s’opérer par voie de cession de ses titres de SPF-PL (à l’autre associé ou un nouvel associé ou, encore, par la SPF-PL elle-même par voie de réduction de son capital).

Réalisant la cession de ses titres, l’associé personne physique paiera l’imposition sur la plus-value (par exemple une cession à 1 million au regard d’un apport en capital initial de 100 m€ à la SPF-PL, génèrera une plus-value de 900 m€ taxée à la flat tax de 30 %, plus 3 et/ou 4 % de contribution exceptionnelle sur les hauts revenus !), obérant considérablement ses capacités de réinvestissement ! (Cette situation ne sera pas une difficulté si l’associé sortant n’a pas l’intention de « réinvestir », mais de « consommer » à titre privé le produit net de la cession).

Or, l’un des premiers attraits de la SPF-PL est précisément de reporter l’imposition sur la plus-value au moment de la sortie de la profession du pharmacien, objectif bien plus essentiel que de savoir si les intérêts d’emprunts nécessaires à l’achat de titres de SEL seront déductibles.

Comment sortir du piège ?!

Si la transaction était menée dans un autre secteur traditionnel de la vie industrielle et commerciale, il serait encore possible d’interposer « un étage », avec d’autres sociétés holdings entre les associés personnes physiques et la holding commune. Mais cette voie est écartée pour les pharmaciens, car une SPF-PL ne peut pas détenir directement d’autres SPF PL.

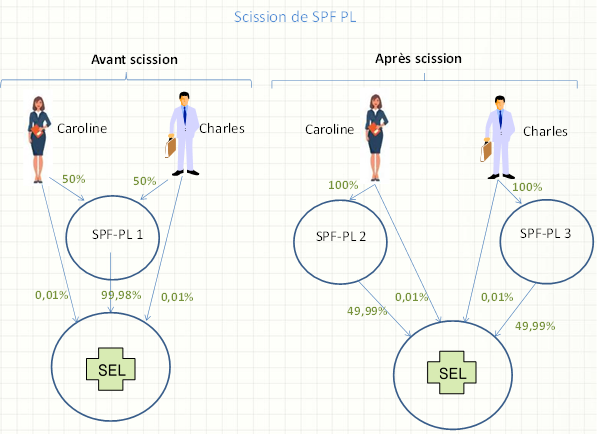

Une autre voie consisterait à mener la scission de la SPF-PL commune. Autrement dit, la SPF PL « commune » laisserait place à deux nouvelles SPF PL à associé unique. Chacun chez soi !

Mais l’article L. 236-6 du code de commerce pose ici l’obligation de dresser un projet de scission, et une difficulté d’ordre juridique va se poser. En effet, le projet doit contenir les « motifs et buts » de la scission (article R.236-1 du code de commerce). Or la scission est motivée, en l’espèce, par des intérêts personnels.

Plus loin, sur le plan fiscal, une scission est définie par l’article 210-A du code général des impôts comme l’opération par laquelle la société scindée transmet, par suite et au moment de sa dissolution sans liquidation, l’ensemble de son patrimoine à deux ou plusieurs sociétés préexistantes. Pour que la scission bénéficie de plein droit du régime spécial des fusions (c’est-à-dire notamment le report de l’imposition sur les plus-values mises en évidence à cette occasion), deux conditions doivent être réunies (article 210 B du code général des impôts) :

- La société scindée doit comporter au moins deux branches complètes d’activité,

- et les sociétés bénéficiaires doivent recevoir chacune une ou plusieurs de ces branches d’activité…

Mais il ressort de la jurisprudence du Conseil d’Etat, que des titres de participation ne caractérisent pas une branche complète d’activité (CE 30-1-2013 n°346683). La scission d’une société qui exerce une activité de holding ne relève donc pas de plein droit du régime spécial.

Bref, il apparaîtra impossible de caractériser un motif économique. Par conséquent, l’opération de scission d’une SPF-PL « commune » peut s’avérer coûteuse !

En définitive, la SPF-PL est avant tout un outil patrimonial personnel accompagnant l’entrepreneur tout au long de sa vie professionnelle, et sauf

rarissimes situations particulières, la solution est d’envisager dès le départ qu’elles n’accueilleront qu’un seul associé, personne physique, ou, éventuellement des conjoints, sous réserve d’éventuelles difficultés en cas de séparation de ceux-ci !

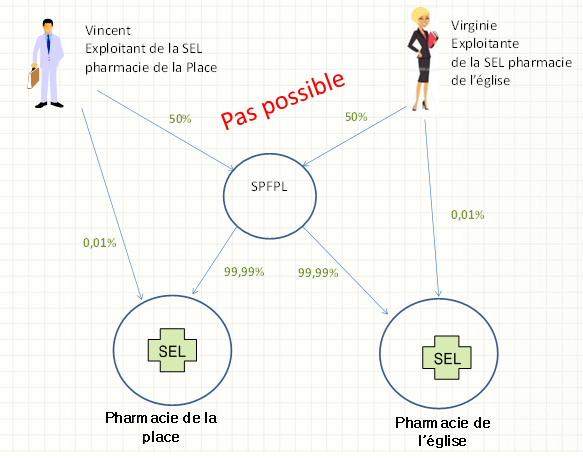

En outre, il est utile de rappeler ici que si des pharmaciens exploitent chacun leurs officines et ont la volonté d’équilibrer réciproquement leurs participations au capital de leurs SEL, il ne sera pas possible de mettre en œuvre une SPF-PL commune, comme indiqué sur ce schéma :

En effet le pharmacien doit être majoritaire directement et/ou indirectement au capital de la SEL dans laquelle il engage son diplôme. Or, ici, il y a une impossibilité technique à ce qu’à la fois Vincent ou Virginie soit majoritaire au capital de la SEL dans laquelle il exploite sa pharmacie.

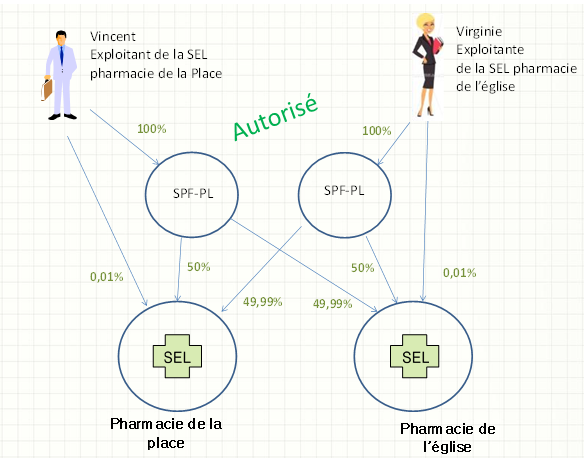

Aussi, il conviendra de créer deux SPF-PL détenues exclusivement et intégralement par chacun des futurs titulaires. Ce schéma étant conforme à la législation.

La facturation de prestations par des SFP-PL à des SEL filles : Possibilités limitées.

Une SPF-PL a pour objet de détenir des titres (parts ou actions) de SEL et elle peut également exercer « toute autre activité sous réserve d’être destinée exclusivement aux sociétés ou aux groupements dont elles détiennent des participations ». Il faut entendre ici que les SPF-PL peuvent facturer des prestations accessoires à leur(s) filiale(s) SEL.

Dès lors, il existe deux types de holdings :

- Celles dites « passives », purement financières, ayant pour ressources uniques les dividendes en provenance de leurs filiales SEL et/ou des plus-values sur la cession de titres de ces mêmes filiales ;

- Et celles dites « actives », facturant aussi des prestations.

Les prestations (informatiques, administratives ou autres, …) doivent faire l’objet de conventions écrites, correspondre à une réalité, présenter un intérêt pour la filiale, être rémunérées sans excès… . Une facturation de prestations pourra apparaître anormale et être contestée par l’administration fiscale si les montants apparaissent disproportionnés eu égard au service rendu, sans consistance ou justificatif probant. Aussi les apprentis sorciers seront prudents.

Par exemples :

- La facturation de prestations de services d’une SPF-PL à son unique SEL fille a peu de sens, car il n’apparaîtra pas justifié de « mutualiser » des services en présence d’une seule SEL !

- Ou encore en présence de plusieurs SEL filles, la facturation de prestations de la SPF-PL, alors même que cette dernière ne supporterait aucune charge, n’apparaîtrait pas non plus justifiée !

- Sur le plan commercial, la SPF-PL ne peut pas se substituer à sa filiale en achetant des marchandises. Elle ne peut pas non plus se substituer aux praticiens avec la facturation de prestations de services liées à un contrôle d’ordonnances.

- Également, il faut proscrire de rémunérer dans la SPF-PL un pharmacien titulaire pour son travail dans la SEL ou un dirigeant commun aux deux sociétés, même avec une convention en bonne et due forme de refacturation, avec ou sans marge. La charge pourrait être rejetée dans la SEL fille, alors même qu’aucune correction symétrique ne sera apportée à la holding pour annuler le produit lié à cette facturation. L’administration et la jurisprudence considèrent, selon une interprétation purement juridique, qu’il n’y a pas lieu de rémunérer dans la holding ce qui relève des fonctions de dirigeant de la fille !

En définitive les pharmaciens pourraient mutualiser leurs moyens au travers une SPF-PL commune et légitimer la facturation de prestations. Mais une SPF-PL est avant tout un outil professionnel financier personnel de gestion de ses participations et, dans une optique à long terme, comme évoqué plus haut il sera la plupart du temps déconseillé d’associer plusieurs pharmaciens au capital d’une même SPF-PL. En ajoutant à cela qu’une SPF-PL ne peut détenir au maximum que trois participations dans des SEL, en pratique les SPF-PL actives (et donc facturant des prestations légitimes) seront rares.

La SPF-PL n’est pas un tiroir-caisse !

L’associé doit prendre certaines précautions, juridiques, fiscales et comptables, avant de ponctionner l’argent de sa SPF-PL.

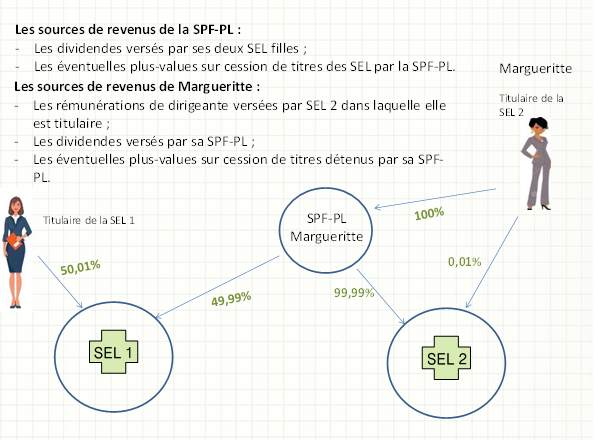

Les principales sources de revenus d’une SPF-PL sont les dividendes en provenance de ses filiales ou les plus-values sur cession de titres de ces mêmes filiales.

En pratique, la plupart des SPF-PL son détenues par un seul associé pharmacien. La trésorerie de la SPF-PL sera employée en participant au capital de SEL filles (3 au maximum selon la législation) et aussi parfois en leur octroyant des prêts (ou avances en compte courant d’associé).

A défaut, le pharmacien associé de la SPF-PL pourrait prélever tout ou partie de la trésorerie pour un usage privé, en la considérant ici comme la sienne. Ce ne sera pas sans conséquences. En effet comme toutes les sociétés, la SPF-PL est cadrée par la législation comptable, juridique et fiscale, notamment en ce qui concerne la rémunération de son ou ses associés personnes physiques. Trois voies sont à envisager pour récupérer « l’argent » des SPF-PL, dans le respect de la législation :

- Les avances en compte courant (ou prêt) consenties par l’associé à sa SPF-PL peuvent être récupérées par lui sans conséquences juridiques et fiscales. Il convient juste de s’assurer que l’associé ne se soit par engagé à ne pas récupérer tout ou partie de ses avances (à bloquer son compte courant), notamment en présence d’endettement bancaire.

- Comme toutes les sociétés, une SPF-PL peut distribuer des dividendes. Il faut d’abord s’assurer qu’ils correspondent à des résultats dégagés par la SPF-PL, puis tenir une « assemblée générale » approuvant cette décision (ou décision d’associé) et, enfin, s’acquitter du tribut fiscal de 30% (flat tax). Le gérant doit donc patienter dans l’attente de l’établissement des comptes de la SPF-PL et leur approbation juridique au travers la tenue d’une assemblée générale, avant de faire « main basse » sur la trésorerie de sa SPF-PL !

- Enfin il arrive que la SPF-PL ait de la trésorerie résultant de la cession de titres d’une SEL. Les résultats correspondant à la plus-value dégagée par la SPF-PL sur cette opération pourront naturellement être distribués sous forme de dividendes, comme évoqué ci-dessus. Mais s’il n’y a pas de plus-value comptable (ce qui arrive souvent dans les opérations d’apport/cession – Voir ci-dessous) et donc de bénéfices distribuables suffisants, l’associé n’aura pas d’autres choix que de récupérer des liquidités par voie de réduction de capital de la SPF-PL. Elle sera naturellement soumise à la flat tax pour la partie ne correspondant pas à des apports initiaux en numéraires au capital de la SPF-PL.

La SPF-PL mal employée peut coûter très cher !

Dans la perspective de la cession future de sa ou ses SEL :

- Soit le pharmacien prévoyant aura interposé une société holding (SPF-PL) dès le départ, au moment de son installation. Le montage semble un peu lourd, mais cela lui « facilitera la vie » par la suite ;

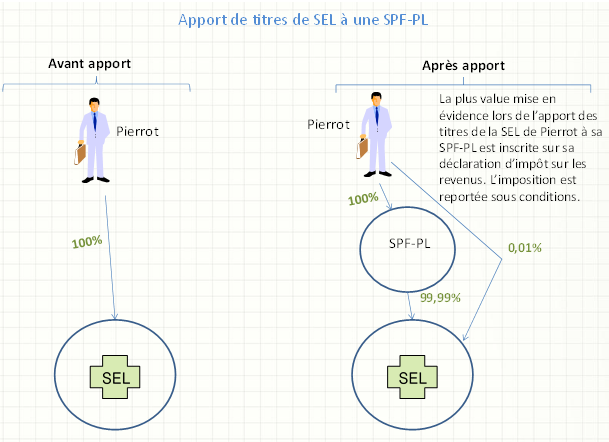

- Soit, quand il sera décidé, il apportera plus tard les titres de sa SEL à une SPF-PL (voir schéma). Le bilan de cette dernière est simple avec, à l’actif, une évaluation des titres de la SEL au jour de l’apport et, au passif, un niveau de capital du même montant. La plus-value alors mise en évidence (la différence entre la valeur d’apport et le capital apporté initialement par le pharmacien dans la SEL) bénéficie d’un report d’imposition jusqu’à la cession des titres de la SPF-PL.

3. Lorsque la SPF-PL cèdera un jour les titres de la SEL, il n’y aura pas de plus-value ou moins-value dégagée si le prix de cession est égal à la valeur d’apport à la SPF-PL des titres de la SEL. Il convient de respecter des conditions de délais et de fond pour bénéficier du maintien du report d’imposition évoqué précédemment. En effet, si la mise en place de la SPF-PL n’a pas trois ans d’antériorité, elle devra prendre l’engagement de réinvestir le produit de la cession des titres de la SEL dans un délai de deux ans et à hauteur d’au moins 60 % du prix de cession).

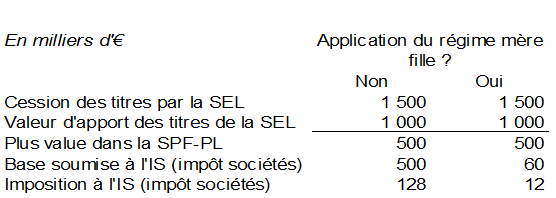

Sinon, si une plus-value est dégagée au niveau de la SPF-PL, correspondant à la différence entre le prix de cession des titres de la SEL et leur valeur d’inscription à l’actif du bilan de la SPF-PL (valeur d’apport), elle est taxée à l’impôt sur les sociétés, mais sur une base réduite de12 %. Encore faut-il ici respecter un autre délai de latence fiscal, de 2 ans, entre les deux opérations (entre l’apport et la cession).

En définitive l’interposition d’une SPF-PL, entre le titulaire et sa SEL, vise à faire porter le projet de cession par la SPF-PL, plutôt que par la personne physique, en dégageant une plus-value pas ou peu taxée en pratique.

Alors oui, l’exploitation en société à l’IS d’une officine, intégrée dans un « mini groupe » constitué d’une SPF-PL et d’une SEL, permet de gérer opportunément les plus-values sur la cession des titres de SEL et de reporter le poids de la fiscalité inhérente en fin de carrière.

Mais pour les « anciens » souhaitant absolument reporter l’imposition de leur plus-value en mettant en place une SPF-PL, et quitter ensuite la profession sans aucun autre projet professionnel, il conviendra déjà de s’assurer de l’antériorité de trois ans évoquée ci-dessus. Sinon ils devront réinvestir, « le couteau sous la gorge », au moins 60 % du prix dans de nouvelles affaires. Scabreux en pratique ! Par ailleurs ils feront vivre, avec des frais inhérents, une SPF-PL transformée le plus souvent en SAS (Société par actions simplifiées) ad vitam aeternam. Enfin entre temps, s’ils perçoivent des revenus de celle-ci (sous forme de dividendes par exemple), ils passeront sous les fourches caudines des impôts. Bref, les inconvénients dépassent ici largement les avantages.

Alors, non, la SPF-PL n’est pas un outil permettant d’échapper à l’impôt sur les plus-values sur la réalisation d’un capital destiné à être « consommé » personnellement, notamment au moment de quitter la profession (sauf situations très particulières). Pourtant certains se laissent leurrer par le chant de certaines sirènes et se mettent dans des situations abracadabrantesques nécessitant des rétropédalages juridiques laborieux.

Une mésaventure à éviter

Un pharmacien de 56 ans a intercalé une SPF-PL entre lui et sa SEL début 2020. Il envisageait de sortir de la profession aux environs de ses 62 ans. Ici déjà, n’ayant pas de projets professionnels particuliers, les motivations de cette opération apparaissaient nébuleuses ! Ensuite, les titres de sa SEL ont été valorisés rapidement et avec légèreté, en hypothèse basse, à 1 million d’€.

En 2021 pour des raisons personnelles, il décide de céder les titres de sa SEL et une transaction intervient pour 1.5 million. Première conséquence : comme il ne s’est pas écoulé au moins deux années entre l’opération d’apport des titres de la SEL à la SPF-PL et la cession de ces mêmes titres, la SPF-PL va dégager une plus-value intégralement taxable à l’IS et non sur une base limitée à 12 %. Le surcoût est de 128 m€ !

Deuxième conséquence : comme l’opération d’apport n’a pas 3 ans d’antériorité par rapport à la cession des titres de la SEL, l’ex pharmacien sera tenu de réinvestir dans les deux ans au moins 60 % du prix. Ce réinvestissement peut prendre deux formes :

- Soit la SPF-PL contrôle une nouvelle SEL, dans laquelle le pharmacien concerné sera exploitant, à hauteur de 50 % au moins, par voie d’achat de titres. Cette option est pourtant ici anecdotique, puisqu’il entend cesser ses activités professionnelles ;

- Soit la SPF-PL souscrit au capital initial ou à une augmentation de capital d’une ou plusieurs sociétés sans que le contrôle à hauteur de 50 % au moins ne soit nécessaire. Ici, réinvestir 60 % rapidement du prix de son entreprise dans des affaires gérées par d’autres est un vrai choix !

Mais cette dernière solution ne sera pas possible s’il n’exerce plus, puisqu’alors il ne sera plus « titulaire » inscrit en section A !

Bref, il est encore temps pour ce pharmacien de détricoter un montage de type « usine à gaz », mais la mésaventure lui aura couté des frais juridiques de mise en place et de dissolution de sa SPF-PL et une ponction fiscale additionnelle significative de 128 m€ pour rien !

La SPF-PL en ZRR (Zone de revitalisation rurale)

Les officines situées en ZRR reprises jusqu’au 31 décembre 2022 peuvent bénéficier d’exonérations, principalement en matière d’imposition des bénéfices, totales pendant 5 ans, puis dégressives pendant les 3 années suivantes.

Les conditions d’origine sont a priori assez simples et claires : notamment l’effectif salarié doit être de moins de 11 et, pour les exerçants en société, 50 % du capital maximum peut être détenu par d’autres sociétés. Aussi selon une interprétation stricte, il conviendra d’éviter que dans les cas de reprise de SEL en ZRR, plus de la moitié du capital soit détenu par des holdings (d’autres SEL et/ou des SPF-PL), le reste du capital devant être détenu par des personnes physiques pharmaciens en direct.

Pour éviter que les associés ne soient amenés à lever des emprunts à titres personnel pour acheter les titres qu’ils doivent acquérir en direct, il est admis que la SEL procède d’abord au rachat d’une partie de ses propres titres (pour loger le plus possible d’endettement futur dans la société). La valeur de la société diminue dans le prolongement de la réduction de capital, de sorte que les apports des cessionnaires seront parfois suffisants pour leur permettre de financer le rachat des titres qu’ils doivent détenir en direct, sans recourir à l’emprunt et à la SPF-PL.