Publié : Magazine PHARMA N°200 - Octobre 2022

La dernière loi de finances a proposé d’amortir l’acquisition d’un fonds commercial en retirant une part importante de l’impôt sur 10 ans. Cette mesure agite les Experts Comptables spécialistes de l’officine depuis des mois… Les acquéreurs pourront-ils bénéficier de cet incroyable cadeau fiscal ?

Par Olivier Delétoille (Expert-Comptable et Commissaire aux Comptes) – Cabinet AdéquA et

Maître Anne-Sophie Brunel – Cabinet d’Avocats RDB Associés.

Selon la loi de finances pour 2022, les fonds de commerce acquis entre 2022 et 2025 pourront être amortis sur 10 ans.

Cette mesure optionnelle est une telle aubaine fiscale pour les acquéreurs que les contribuables et leurs conseils se demandent où sont les pièges.

Le texte de la loi est court. Néanmoins, il est éclairé par des commentaires récents publiés au BOFIP (Bulletin officiel des finances publiques) et des réponses à des rescrits fiscaux.

Désormais, les contribuables vont devoir se positionner sur leurs options au plus tard à la clôture des comptes du premier exercice d’acquisition d’un fonds.

Pourquoi et pour qui ?

Tout d’abord, il est possible de s’interroger sur la finalité et l’efficacité macroéconomique d’une telle mesure. Nous pouvons lire dans l’exposé des motifs de la loi de finances que « ce dispositif temporaire permettra, dans le contexte de sortie de crise liée à l’épidémie de Covid-19, de soutenir la reprise de l’activité économique… ».

À l’instar de nombreuses mesures incitatives de défiscalisation (comme en matière immobilière), ce dispositif conduit à une spéculation à la hausse des biens concernés.

La « fenêtre de tir » est de 4 ans (2022 à 2025), et il apparaît quasiment impossible qu’elle soit remise en cause pour les opérations menées en 2022. Afin de profiter de cette mesure, il faut que l’entreprise soit au-dessous de deux des trois seuils suivants : moins de 6 millions d’euros pour le total du bilan, moins de 12 millions d’euros de chiffre d’affaires et moins de 50 salariés.

Enfin, pour être fiscalement déductible, la dépréciation annuelle doit être comptabilisée.

Cette opportunité trouve ses opposants qui agitent au moins trois chiffons rouges ou légitimes mises en garde.

Surmonter l'incapacité à remonter des dividendes

Il est d’abord avancé que la société dégagera de faibles résultats, voire des pertes, pendant 10 ans, obérant sa capacité à remonter des dividendes. Néanmoins, en pratique, cette difficulté peut être surmontée. En effet, il s’agira de constituer une société nouvelle qui acquerra un ou plusieurs fonds (pour les regroupements). Ils seront financés par les apports des pharmaciens en capital ainsi que les comptes courants d’associés et complétés traditionnellement d’un emprunt bancaire. La priorité est donc de rembourser les dettes avec le cash-flow dégagé, nettement amélioré d’ailleurs du fait de l’absence ou la faiblesse des impôts à payer.

Aussi, si jamais les résultats devaient être meilleurs que prévus et si la trésorerie prévisionnelle est positive, il apparaît justement que les capitaux propres seront suffisants pour remonter des dividendes, même en amortissant le fonds.

Quel impact pour les primo-accédants ?

Un exemple simple vaut mieux qu’un long développement ! Un pharmacien rachète un fonds de commerce pour 1.5 million d’euros dans des conditions normales au travers d’une société soumise à l’impôt sur les sociétés (IS).

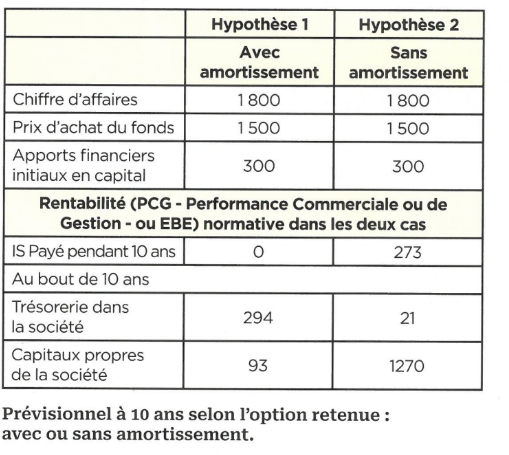

Selon le prévisionnel normatif sur 10 ans, et en amortissant le fonds, l’IS économisé sera de 273 k€ et la trésorerie confortée d’autant (voir tableau ci-contre).

Si le contribuable décide de ne pas amortir le fonds de commerce, les capitaux propres seront, certes, en permanence largement positifs, mais il y aura moins de trésorerie distribuable !

Entre l’une ou l’autre des formules, le choix doit être fait. On peut donc parier que les jeunes titulaires jouent la carte de la prudence, en amortissant les fonds.

Détérioration de la valeur de l'entreprise à terme ?

Ensuite, au prétexte que la société aura totalement amorti le fonds au bout de 10 ans, il conviendrait de tenir compte d’une fiscalité latente lors de sa revente. Si cette dernière est soumise à l’IS (impôt sociétés), cette observation n’a pas de sens ! En effet, le pharmacien sortira en cédant les titres de sa société et non en vendant le fonds. D’ailleurs, par le passé, cette situation est survenue pour ceux qui avaient créé leur officine au travers une société et pour laquelle ils avaient opté à l’IS. En définitive le pharmacien en sortant, depuis 2013 avec les SPF-PL, a presque toujours cédé les titres de sa société et la problématique de la non valorisation du fonds de commerce à l’actif n’a pas été un obstacle. Il en sera de même pour les SEL qui amortiront les fonds de commerce sur 10 ans.

Néanmoins le raisonnement n’est pas du tout le même pour les contribuables qui choisiraient de soumettre leurs résultats à l’IR (impôt sur les revenus). En effet, plus tard, la revente du fonds ou des titres de la société à l’IR révèlera une plus-value taxable, de sorte que les avantages de l’amortissement du fonds pendant 10 ans partiront en fumée « à la sortie ».

Attitude des banques

Enfin, il est vrai que l’amortissement du fonds occasionnera parfois des pertes

comptables qui impacteront les capitaux propres, ceux-ci devenant inférieurs au capital, voire même négatifs. Cette situation pourrait chagriner les partenaires bancaires en cas de sollicitation d’un prêt (pour des travaux par exemple) et il est un peu tôt de prédire leur réaction sur ce sujet.

Mais au-delà d’une difficulté comptable et juridique pour les banques, il est fort à parier qu’elles feront plus confiance à une entreprise qui aura de la trésorerie (du fait de l’amortissement du fonds) qu’à une exsangue en la matière.

Quelques conseils et points de vigilance

- Pour éviter que les dotations aux amortissements annuels ne pèsent trop sur les comptes de l’entreprise en faisant apparaître des capitaux propres négatifs, il n’est pas interdit de retenir une durée d’amortissement plus longue, de 20 ans par exemple, et de l’interrompre au bout de 10 (l’administration a déjà émis un avis favorable au travers de plusieurs rescrits) ;

- Le dispositif a été récemment complété visant à exclure, à compter du 18 juillet 2022, les fonds acquis auprès d’une entreprise liée (au sens de l’article 39, 12 du CGI (Code général des impôts) qui répute dépendantes l’une de l’autre les entreprises dont l’une détient, directement ou par personne interposée, la majorité du capital social de l’autre ou y exerce en fait le pouvoir de décision). C’est bien les opérations dites de « vente à soi-même » qui sont ici visées ;

- Si des déficits reportables apparaissent en fin de la dixième année du fait des amortissements pratiqués, ils pourront s’imputer sur les bénéfices ultérieurs ;

- Les officines situées en zone de revitalisation rurale (ZRR) bénéficient sous conditions d’exonération d’impôt pendant 8 ans (totales pendant 5, puis dégressives). Par ailleurs, elles pourraient amortir le fonds de commerce acquis sur 10 ans. Ces deux dispositifs « se font de l’ombre » ! La meilleure formule à long terme résultera d’une approche assez complexe, de sorte qu’il conviendra de se faire conseiller. Mais le plus souvent, le choix pour l’application des exonérations liées à la ZRR, en écartant l’amortissement du fonds, et avec option à l’IR les premières années, sera plus optimal.

La vente à soi-même exclue de l'amortissement du fonds commercial

Le dispositif a été récemment complété le 18 juillet afin d’exclure les fonds acquis auprès d’une entreprise liée. Ce sont bien les opérations dites de « vente à soi-même » qui sont ici visées : il est impossible d’utiliser l’amortissement du fonds commercial sur sa propre officine en faisant passer le fonds de commerce d’une société à une autre possédée par la même personne.