S’associer, c’est admettre que la détention du capital entre associés n’est pas figée et qu’il y aura dé association, avec des sorties et/ou de nouveaux associés. Ainsi chacun détient un certain nombre de titres représentatifs de ses droits dans la société, son pourcentage d’intérêt évoluant naturellement en cas de transaction entre cédants et cessionnaires. Sur le plan financier, la société n’est pas impactée. Mais elle pourrait l’être, si la transaction était menée au travers les opérations portant sur son capital :

- Avec une augmentation de sa valeur, lorsqu’elle reçoit des apports d’associés anciens ou nouveaux, par voie d’augmentation de capital ;

- Avec une diminution de sa valeur, lorsqu’elle prélève dans ses actifs, généralement ses liquidités, pour reverser aux associés leurs apports initiaux et/ou des résultats accumulés, par voie de réduction de capital.

Si tous les associés ne participent pas dans la même proportion à une opération portant sur le capital, le pourcentage d’intérêt de chacun dans la société change.

Les opérations portant sur le capital peuvent avantageusement remplacer les mouvements de titres (cessions ou acquisitions) et aboutissent parfois, selon les circonstances, à des solutions juridiques et fiscales simples. Il n’est dès lors plus forcément nécessaire de recourir à la SEL ou à la SPFPL.

Le capital d’une société est un compte inscrit au passif de son bilan matérialisant les efforts consentis par les propriétaires au travers leurs apports en numéraire ou en nature, mais aussi par l’incorporation de résultats passés qu’ils ont accepté de ne pas percevoir (sous forme de dividendes) en les imputant au capital.

Opération sur le capital : dans quelles situations ?

- Une augmentation de capital est réservée à certains associés actuels ou à de nouveaux pour consolider la situation financière de la société (associés investisseurs) et renforcer la force de travail de l’entreprise (associés exploitants).

Elle permettra éventuellement une mise en conformité avec le décret du 4 juin 2013 sur les SEL et SPFPL (les exploitants doivent désormais être majoritaires en capital des SEL).

- Une réduction de capital résulte de dé association pour mésentente, départ à la retraite, autres causes personnelles ou, aussi, mise en conformité avec le décret du 4 juin 2013 si celle-ci est réservée à un associé investisseur.

Augmentation de capital : des raisons économiques pour la société et fiscales pour les associés

- Augmenter le capital permet de renforcer les capitaux propres de la société par des apports financiers extérieurs, qui pourront être affectés à des investissements (travaux ou prises de participations dans d’autres SEL), au désendettement de la société ou, encore tout simplement, être conservés en trésorerie pour des projets ultérieurs.

- L’opération évite, reporte et /ou amoindrit aussi les conséquences fiscales défavorables attachées à une cession de titres. En effet :

- Certains contribuables ont pu bénéficier de réductions d’IRPP et/ou d’ISF suite à la souscription au capital d’une société à l’IS ou d’ISF suite à la souscription au capital d’une société à l’IR. Ce dispositif est conditionné. Notamment, le bénéficiaire doit conserver les titres au moins pendant 5 ans. Ainsi une dé association par voie de cession dans ce délai conduirait à une reprise de l’avantage fiscal au prorata des titres concernés cédés.

- En matière d’imposition des plus-values sur cession de titres à l’IS, plus ceux-ci auront été conservés longtemps, plus les avantages exonératoires sont importants. Ainsi :

- Le principe de l’imposition au barème progressif de l’IRPP de la plus-value dégagée sur les cessions de titres de société à l’IS est institué, mais après un abattement de droit commun pour une durée de détention de 50% après deux années et 65% après huit.

- Un abattement incitatif existe (art. 150-0 D-1 quater du CGI) portant sur la cession de titres d’une PME souscrits ou acquis dans les 10 ans de sa création : 50% après un an de détention, 65% après 4 ans et 85% après 8 ans. Ce dispositif s’appliquera à des cessions de titres de sociétés, à l’IS, par des pharmaciens ayant participé au capital initial ou acquis les titres d’une société dans les 10 ans de la création de l’officine. Situation rare en pratique.

- Par ailleurs, toujours pour les cessions de titres de sociétés à l’IS, la plus-value réalisée par un dirigeant de société à l’occasion de son départ à la retraite est, sous certaines conditions, réduite d’un abattement fixe de 500 000 € (qui s’applique avant les abattements de 50%, 65% ou 85% pour durée de détention).

- En matière d’imposition des plus-values sur cession de titres à l’IS, plus ceux-ci auront été conservés longtemps, plus les avantages exonératoires sont importants. Ainsi :

Les contributions sociales à 15.5% restent dues et sont calculées sur la plus-value brute.

Les conséquences fiscales liées aux réductions de capital

Pour les sociétés à l’IR (impôt sur le revenu)

Qu’il s’agisse de la vente d’un fonds par une entreprise individuelle ou par une société à l’IR, suivie de la liquidation de celle-ci, ou de la cession des titres d’une société à l’IR, ou encore d’une réduction de capital au profit d’associés d’une structure à l’IR, les règles d’imposition (taux et dispositifs exonératoires) seront toujours les mêmes pour les pharmaciens sortants. Ça n’a pas toujours été le cas. En revanche le mode de calcul fiscal des plus-values pourra varier d’une situation à une autre et même d’un associé à un autre, de sorte qu’il est conseillé de consulter un spécialiste dès qu’un projet est envisagé.

La plus-value en cas de réduction de capital par une société à l’IR correspond à la différence entre la valeur du fonds retenue aujourd’hui et son prix de revient :

- S’il n’y a jamais eu de cession de titres depuis la constitution de la société, le prix de revient est égal à la valeur du fonds inscrite à l’actif (sauf situations particulières – cas des apports) ;

- Et/ou la valeur du fonds retenue pour valoriser la société lors du rachat de titres dans le passé.

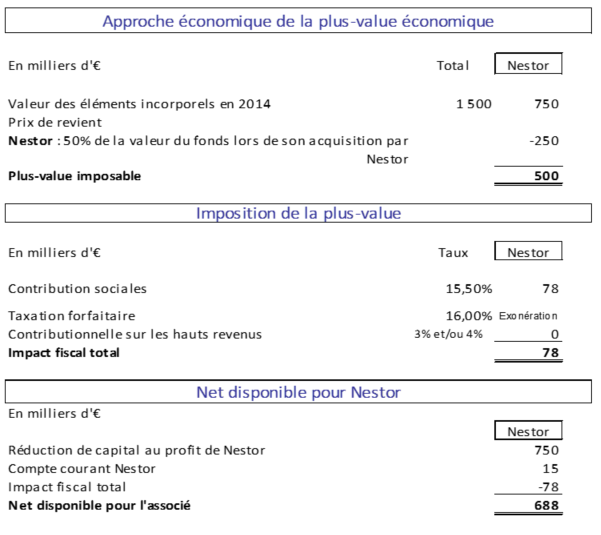

La plus-value est imposée à 31.5% (16 % + 15.5 % de contributions sociales) au niveau des personnes physiques ou, sous conditions, à 15.5% (contributions sociales) en cas de départ à la retraite.

Pour les sociétés à l’IS (impôt sur les sociétés)

La réduction de capital au profit de l’associé sortant donne lieu à une imposition au titre des plus-values et des revenus distribués – Elle peut être assujettie aux cotisations sociales.

Compte tenu de son coût élevé, cette voie est rarement retenue.

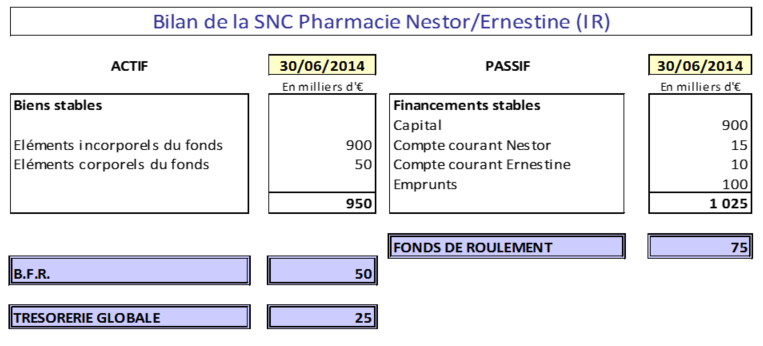

Exemple : une réduction de capital dans une SNC à l’IR

Nestor a acquis une officine en 1990 pour 500 m€ qu’il a exploité en entreprise individuelle. À l’occasion de son association avec Ernestine, en 2002, il a apporté le fonds de commerce évalué alors à 900 m€ (éléments incorporels) à une SNC et a cédé 50 % des titres à Ernestine en purgeant alors la plus-value sur 50 % de la valeur de l’affaire.

Aujourd’hui, Nestor entend faire valoir ses droits à la retraite et transmettre intégralement l’affaire à sa sœur. Les éléments incorporels du fonds de commerce sont évalués à 1.5 million d’€. Le capital est ainsi réduit à son profit de 750 m€, soit 50% de la valeur de la société.

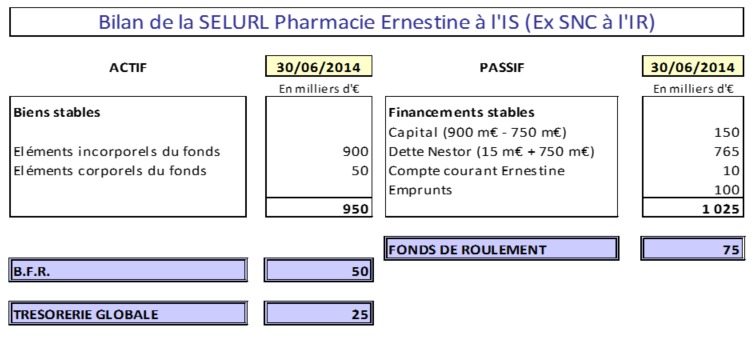

Pour l’associé restant : Au lieu et place du compte courant de Nestor, la SELURL d’Ernestine (ex SNC transformée en SELURL) sollicitera un emprunt auprès de la banque. Pour faciliter le remboursement de celui-ci, la société passe à l’IS.

Les avantages pour Ernestine :

- Le montage est simple, avec une société qui perdure en changeant juste de forme éventuellement (SNC transformée en SELURL ou SELARL à associé unique) ;

- Il y a séparation entre le patrimoine personnel de l’associée et son endettement professionnel ;

- La société étant à l’IS, l’emprunt est remboursé plus facilement.

La question de la déduction des intérêts d’emprunt est un sujet contentieux qui dépendra des circonstances.

Trois étapes intéressent Nestor, associé sortant :

- Le calcul de la plus-value (selon une approche économique se recoupant ici avec l’approche fiscale) ;

- L’imposition de la plus-value ;

- L’approche des disponibilités nettes.

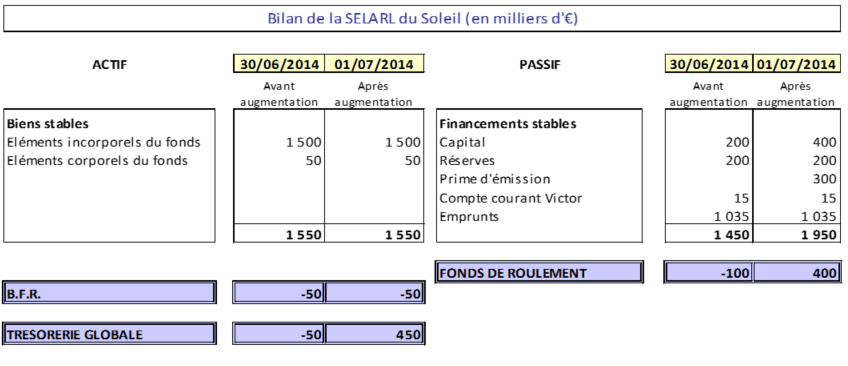

Exemple : une augmentation de capital dans une SEL à l’IS

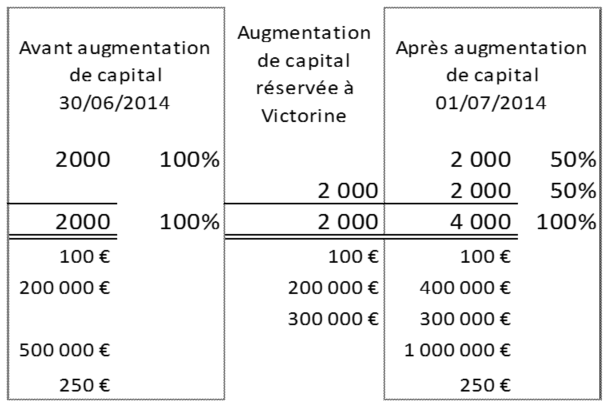

Victor est exploitant d’une officine au sein de la SELARL du Soleil dont il est le seul associé. Pour des raisons professionnelles, économiques et fiscales, il décide de s’associer avec Victorine à égalité, par voie d’augmentation de capital. La société étant évaluée 500 m€, Victorine devra donc apporter 500 m€ en numéraire (soit qu’elle dispose de ces disponibilités et/ou soit qu’elle lève un emprunt via sa SPFPL éventuellement). Le bilan de la SELARL avant et après intégration de Victorine se présente ainsi :

L’apport de 500 m€ de Victorine vient conforter la trésorerie globale de la SEL qui passe ainsi d’une situation négative de 50 m€ à une positive de 450 m€. En contrepartie au passif, l’apport est ventilé entre capital pour 200 000 € et prime d’émission pour 300 000 € (voir ci-dessous).

Prime d’émission

Lorsqu’une société envisage de procéder à une augmentation de capital, ses associés actuels peuvent craindre que leurs intérêts soient dilués après l’opération, notamment lorsque la société a pris de la valeur. Aussi la prime d’émission est-elle destinée traiter la problématique technique attachée à la différence entre la valeur de la société et le niveau plus faible de son capital.

Un exemple : Une société avec un seul associé a un capital de 200 000 € (1000 parts de 200 €), et est évaluée à 500 000 € aujourd’hui. Si l’associé unique actuel veut en intégrer un nouveau à égalité de parts, il a deux possibilités :

- Soit il cède 500 parts, évaluées à 250 € la part, pour 250 000 €. La société n’est pas impactée. Le cédant récupère personnellement cette somme, mais paiera un tribut fiscal sur la plus-value. Ici la plus-value brute est de 150 000 € soit 250 000 € – 100 000 € (le capital qu’il a apporté initialement 200 000 € x 50%) ;

- Soit la société procède à une augmentation de capital de 500 000 € réservée au nouvel associé pressenti. En réalité comptablement, pour matérialiser l’égalité dans la détention du capital de la société, l’apport du nouvel associé sera ventilé au passif du bilan de la société :

- pour 200 000 € en capital (la société émettant 1000 parts nouvelles de 200 €), celui-ci étant porté à 400 000 € ;

- et le reste de son apport, soit 300 000 €, sera imputé au compte « prime d’émission ».

Certes, le nouvel associé devra apporter plus d’argent qu’en cas de cession de parts. Mais il sera propriétaire d’une société à hauteur de 50%, dont la valeur passera de 500 000 € à 1 million. L’associé ancien était propriétaire de 100% d’une société qui valait 500 000 € et, maintenant, il est propriétaire de 50% d’une société qui en vaut désormais le double du fait des apports opérés par son nouvel associé. Il n’est impacté ni économiquement ni fiscalement.